Erro Quadrático Médio: o que é e como ele mede a aderência aos benchmarks

Erro Quadrático Médio: o que é e como ele mede a aderência aos benchmarks

Entenda o conceito

O Erro Quadrático Médio (EQM) é uma das ferramentas estatísticas mais utilizadas para medir a precisão de previsões. Ele compara os valores reais com os valores estimados por um modelo, e ao elevar as diferenças ao quadrado, penaliza fortemente os erros mais graves. Por isso, é uma métrica muito sensível a desvios maiores — ideal para quem busca entender a qualidade de uma estratégia ou fundo de investimento.

Basicamente, o EQM calcula a média das diferenças ao quadrado entre os retornos reais de um ativo e os retornos previstos ou de referência. Quanto menor for esse número, mais próximo o modelo (ou fundo) está da realidade.

Aplicação no mercado financeiro

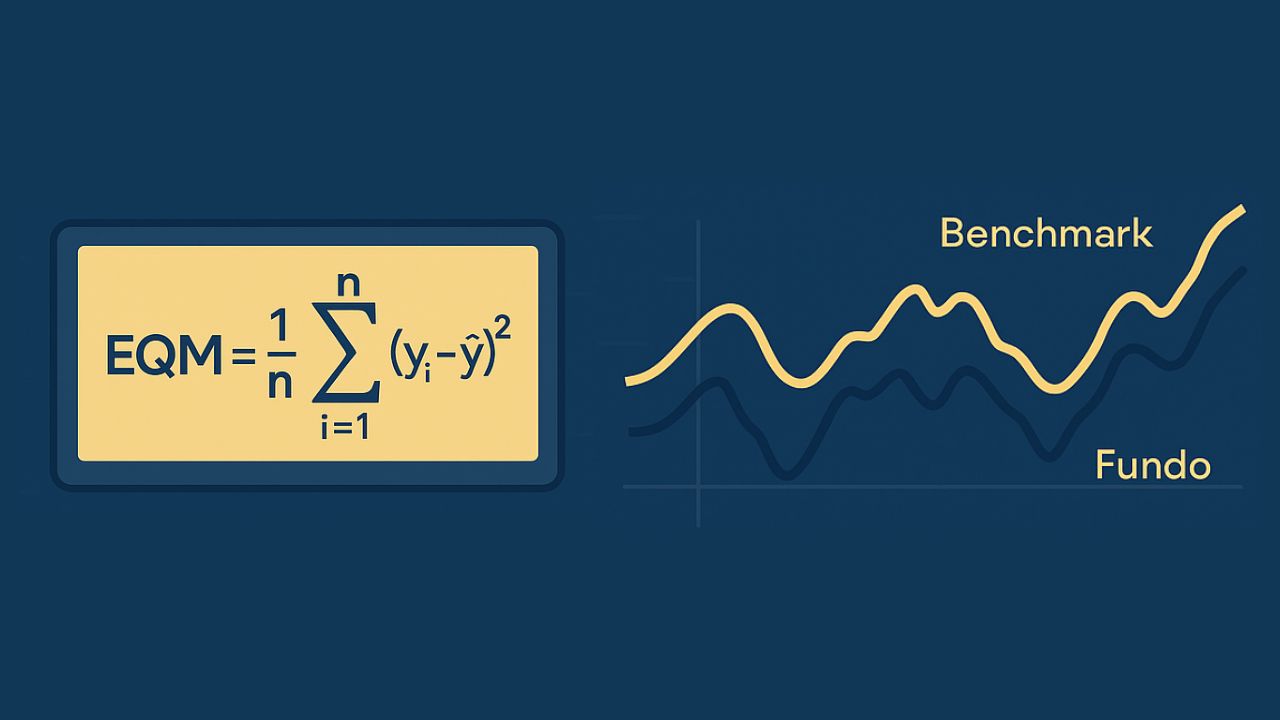

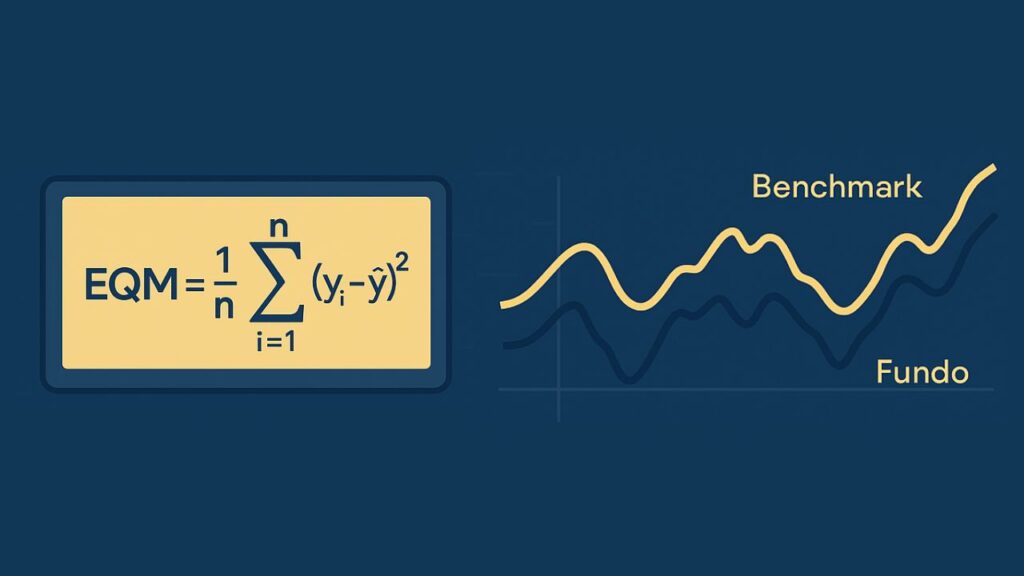

No mercado financeiro, o Erro Quadrático Médio é especialmente útil para medir a aderência de fundos de gestão passiva ao seu benchmark. Por exemplo, um fundo que tenta replicar o Ibovespa pode ter seu desempenho comparado diariamente com o próprio índice. O EQM vai mostrar se os desvios são pequenos ou significativos.

Afinal, um dos principais objetivos da gestão passiva é justamente entregar ao investidor uma performance que acompanhe o índice de referência. Se o EQM estiver alto, isso pode indicar que o fundo não está cumprindo bem seu papel — seja por custos operacionais, má gestão, ou outros fatores.

O que é um fundo de gestão passiva?

É aquele fundo de investimento que tem por objetivo replicar um determinado benchmark (índice de referência). No mercado financeiro, benchmark é um índice de referência utilizado para comparar o desempenho de um ativo, fundo ou carteira. Ele serve como um “ponto de partida” para avaliar se uma estratégia está sendo eficiente. Por exemplo, gestores de fundos usam o benchmark como meta de performance — se o fundo supera esse índice, considera-se que houve geração de “alfa”.

Alguns exemplos comuns de benchmarks:

- S&P 500 – índice das 500 maiores empresas dos EUA, usado globalmente.

- CDI – usado para comparar fundos de renda fixa.

- Ibovespa – referência para ações brasileiras.

Exemplo com a Fórmula do EQM

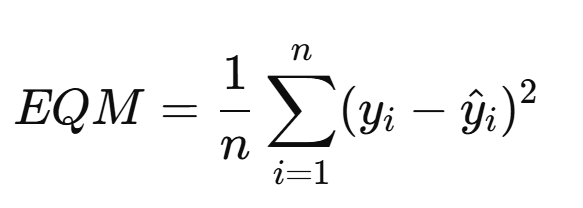

A fórmula do Erro Quadrático Médio é:

Onde:

- yᵢ: retorno real do fundo em cada período

- Ŷi: retorno do benchmark no mesmo período

- n: número de períodos

Vamos comparar o desempenho de um fundo com o Ibovespa ao longo de 3 meses.

| Mês | Fundo (%) | Benchmark (%) | Diferença (Fundo – Benchmark) | Diferença² |

|---|---|---|---|---|

| 1 | 1,5 | 1,0 | 0,5 | 0,25 |

| 2 | -0,5 | 0,0 | -0,5 | 0,25 |

| 3 | 2,0 | 1,0 | 1,0 | 1,00 |

Somando os quadrados das diferenças:

0,25 + 0,25 + 1,00 = 1,50

Dividindo pelo número de períodos (n = 3):

EQM = 1,50 / 3 = 0,50

Resultado: O EQM é 0,50, indicando o grau de desvio médio entre o desempenho do fundo e o seu benchmark. Quanto menor esse número, maior a aderência do fundo ao índice de referência.

Vantagens e limitações do EQM

Entre os principais pontos positivos do EQM está sua capacidade de destacar erros maiores, o que ajuda a identificar problemas com mais clareza. Além disso, ele é de fácil cálculo e interpretação, mesmo para quem está começando no mercado financeiro.

Por outro lado, o EQM também tem limitações. Uma delas é que ele é muito sensível a outliers — ou seja, a erros extremos que podem distorcer a média. Outro ponto é que o EQM não mostra se o erro foi para mais ou para menos, apenas a magnitude do desvio.

Conclusão: por que o EQM é essencial para investidores

Para quem deseja acompanhar a performance de fundos, entender o EQM é indispensável. Ele permite avaliar se o fundo está, de fato, entregando o que promete. Na Capriata Cursos, ensinamos nossos alunos a interpretar e aplicar essa métrica com clareza, ajudando-os a tomar decisões mais estratégicas e fundamentadas.

Aviso de conteúdo

É proibida a reprodução, total ou parcial, do conteúdo desta página em qualquer meio, seja eletrônico, digital ou impresso, sem a devida autorização por escrito dos responsáveis.

Veja Também

Concurso Banco do Brasil 2026 – últimas notícias e informações

O que é cadastro de reserva (CR) em concurso público?

Simulado Gratuito Nova CPA: vem entender como funciona e já sair na frente

Por que estudar na Capriata Cursos pode ser o ponto de virada da sua carreira?

Posts Recentes

Comentários

- tiag@silva em Preparatório Banco do Brasil

- Verginia em Preparatório Banco do Brasil

- Mariaritacs em Preparatório Banco do Brasil

- Marcelo Freitas em Preparatório Banco do Brasil

- raissaaciole41 em Preparatório BNB